미국 증여세 완벽 정복 : 핵심 개념부터 절세 전략까지

Table of Contents

- 미국 증여세 완벽 정복 : 핵심 개념부터 절세 전략까지

- 증여 보고 대상 확인

- 평생증여공제한도 Lifetime gift tax exclusion.

- 증여세율 Gift tax rate.

안녕하세요! 고객 한 분 한 분께 집중(FOCUS)하는 미국 세무 파트너 플로커스 입니다.

최근 증여에 대한 문의가 상당히 많이 들어오고 있습니다. 특히 영주권을 취득하면서 자녀들에게 증여를 어떻게 하는 것이 좋은지, 증여플랜에 대해서 많이 문의 하고 계셔서 미국 증여세에 대해 하나 하나 설명해드리겠습니다.

우선 미국 증여세는 한국과 다른 점이 있습니다. 한국은 증여세 보고의 의무가 수증자(증여를 받은 사람)에게 있고 납세의 의무도 수증자에게 있습니다. 미국은 이와 반대로 증여자(증여를 한 사람)가 보고 및 납세의 의무를 가지게 됩니다.

또한 증여자와 수증자의 세법상 거주지와 증여자산의 소재지에 따라 한국에서 과세할지, 미국에서 과세할지 결정이 됩니다.

위 두가지 사항으로 인해 증여를 잘못하는 경우에는 증여세가 양국 모두에게 과세 될 수 있다는 점을 인지하시고 아래 글을 확인 부탁드립니다.

증여 보고 대상 확인

증여보고 대상여부를 확인하기 위해서는 증여자, 수증자의 거주지와 증여자산의 위치를 우선 고려해서 내가 미국 증여보고(Form 709, United States Gift Tax Return)를 해야 하는지, 아니면 해외증여보고(Form 3520, Annual Return To Report Transactions With Foreign Trusts and Receipt of Certain Foreign Gifts)를 해야 할지 결정을 해야 합니다.

“한국에 거주 중인 할머니에게 증여를 받았습니다. 한국에는 증여신고 후 증여세를 납부했는데 미국에도 증여세를 내야 하나요?” – 고OO

| Case | 증여자거주지 | 수증자거주지 | 증여자산소재지 | 미국보고사항 | 한국과세여부 |

|---|---|---|---|---|---|

| 1 | 미국 | 미국 | 미국 | Form 709 | 비과세 |

| 2 | 미국 | 미국 | 한국 | Form 709 | 과세 |

| 3 | 미국 | 한국 | 미국 | Form 709 | 과세 |

| 4 | 미국 | 한국 | 한국 | Form 709 | 과세 |

| 5 | 한국 | 미국 | 미국 | Form 709 | 비과세 |

| 6 | 한국 | 미국 | 한국 | Form 3520 | 과세 |

| 7 | 한국 | 한국 | 미국 | Form 709 | 과세 |

Form 3520 증여 보고 대상

가장 많은 증여 문의는 바로 위 표에서 Case 6에 해당하는 증여입니다. 한국에 거주하고 계신 한국인 부모님 또는 조부모 또는 친인척이 한국에 있는 자산을 미 영주권자 또는 시민권자에게 증여를 하는 경우입니다. 이 케이스는 한국에 증여세를 내고 미국에는 해외자산을 받았다는 해외증여신고 Form 3520만 제출하면 되며, 미국에 증여세가 과세되지 않는 정보성 보고 입니다.

연간 $100,000 이상의 증여를 받은 경우에 보고 대상이 되며, 증여를 받은 다음 해의 4월 15일 전까지 보고를 하면 됩니다.

Form 709 증여 보고 대상

증여 금액이 $19,000 (2025년 증여기준, 한화 약 2600만원)을 초과하고, 위 표에서 Form 709 보고 Case라면 증여보고 대상이 됩니다.

만약 배우자에게 증여하는 사항이라면 배우자분의 신분을 추가로 확인해야 합니다. 배우자가 미국 시민권자라면 증여하는 금액과 관계없이 증여보고는 하지 않아도 됩니다. 배우자가 미국 시민권자가 아니라면 $190,000 (2025년 증여기준, 한화 약 2억9천만원)이 넘는 경우에만 보고 대상이 됩니다.

예를 들어 시민권자가 아닌 배우자에게 $100,000을 증여했다면, $19,000을 초과하지만 $190,000을 초과하지 않기 때문에 Form 709 보고를 하지 않아도 됩니다.

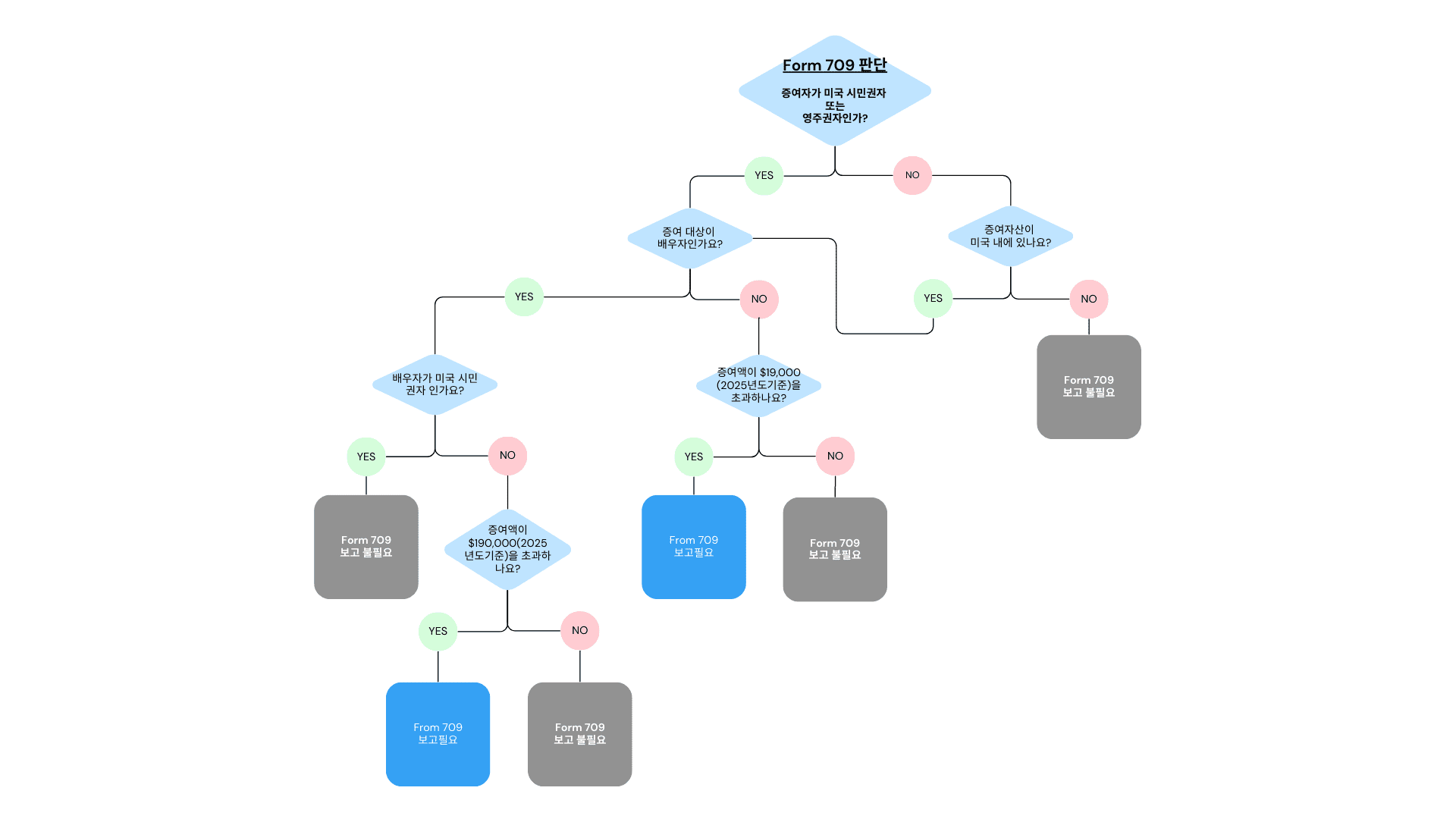

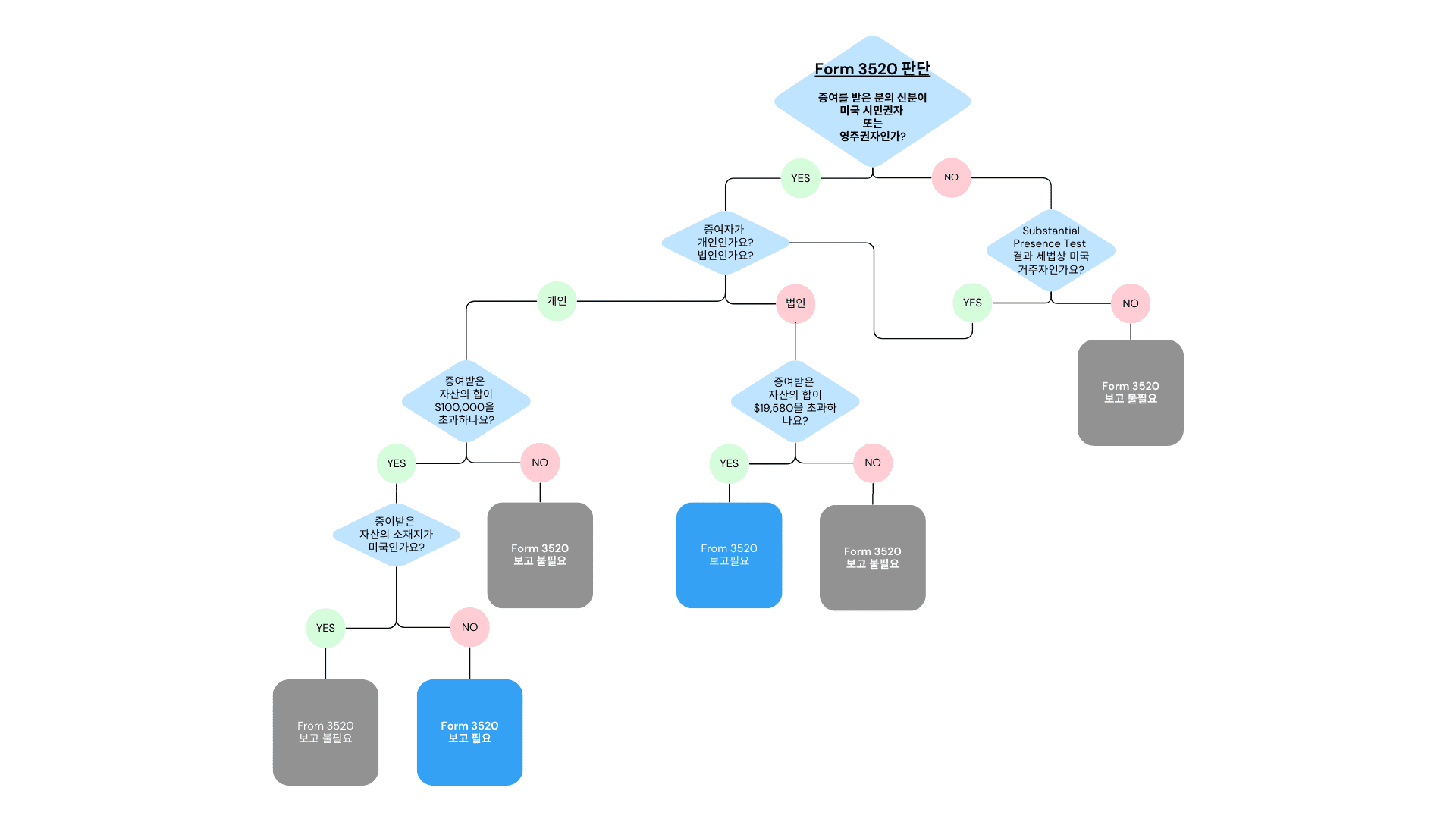

증여관련 보고 양식 선택에 어려움을 겪고 계신가요? 내가 Form 3520으로 보고해야 하는지, 아니면 Form 709로 보고해야 하는지 도움이 필요하시다면 아래 Flow Chart를 통해 어떤 양식으로 보고해야 하는지 간단하게 판단할 수 있습니다.

평생증여공제한도 Lifetime gift tax exclusion.

평생 증여세 면제액은 개인이 평생 동안 증여세를 내지 않고 증여 할 수 있는 금액입니다.

상증세법상 미국 거주자에게만 적용이 되며, 비거주 외국인(Nonresident Alien)에게는 적용되지 않으며, 영주권자인 경우에도 세법상으로는 거주자로 간주되지만 상증세 목적상으로는 상황에 따라 비거주자로 분류될 수 있습니다. IRS는 미국에 영구적으로 거주할 의사 및 의도가 있는 영주권자에게만 이 혜택을 제공하고 있습니다.

증여 면제액은 2025년도 기준 $13.99 millon, 2026년기준 $15.00 million 의 공제를 적용할 수 있습니다. (1450원 환율 기준으로 약 217억 5천만원 정도)

이 증여 면제액은 트럼프 행정부의 이전 세금 감면 정책(Tax Cuts and Jobs Act)에 따라 적용되었으며, 2025년도말에 만료될 예정이었으나, 트럼프가 재선에 성공하면서 2025년 7월 4일 One Big Beautiful Bill Act(OBBBA)를 통해 이 제도를 영구화했습니다.

증여세율 Gift tax rate.

일반적으로 평생증여공제한도를 초과하는 금액에 대해서는 아래 세율에 따라 증여세를 납부합니다. 증여세율은 증여 금액에 따라 18~40%의 증여세율이 적용됩니다. 만약 평생증여공제한도를 적용 할 수 없는 분은 연간 증여공제금액을 제외 후 나머지 금액에 대해서 아래 세율이 적용됩니다.

| AMOUNT | TAX RATE |

|---|---|

| ~ $10,000 | 18% |

| $10,001 ~ $20,000 | 20% |

| $20,001 ~ $40,000 | 22% |

| $40,001 ~ $60,000 | 24% |

| $60,001 ~ $80,000 | 26% |

| $80,001 ~ $100,000 | 28% |

| $100,001 ~ $150,000 | 30% |

| $150,001 ~ $250,000 | 32% |

| $250,001 ~ $500,000 | 34% |

| $500,001 ~ $750,000 | 37% |

| $750,001 ~$1,000,000 | 39% |

| $1,000,000 ~ | 40% |

이와 같이 상황에 따라 증여세가 발생할 수 있으니 증여를 계획 중이라면 미리 증여에 대한 계획을 세우셔야 합니다. 이미 증여를 받거나 증여를 하신 사항이 있다면 보고 기한 내에 제대로 보고하는 것이 중요하니 전문가의 도움을 받아 정확하고 효율적인 세금보고를 준비하세요.

※ 주의. 본 내용은 일반적인 정보를 제공하기 위해 작성되었습니다. 각 개인의 상황에 따라 보고 여부 및 절세 가능성이 달라지며, 세법은 항상 변경될 수 있으니 구체적인 사항은 반드시 세무 전문가와 상담하시기 바랍니다.