Streamlined Foreign Offshore Procedures (SFOP / SDOP)

자진 신고 간소화 절차

미국에서 태어나 시민권을 가진 후 어린 시절 한국으로 이주하여 살다 보니, 해외 금융 계좌 및 소득을 미국에 신고해야 하는 사실을 몰랐습니다. 이제서야 보고를 하려 하지만, 늦게 보고하면 벌금이 있다고 하는데 이 벌금을 면제 받을 수 방법이 있는지 궁금합니다.

– 강OO 미국시민권자

The Problem

미 보고시 패널티 발생

FBAR : $12,912, 누락 계좌 잔고의 50%까지

FATCA : 건당 $10,000 / 최대 %50,000

해외법인보고 : 건당 $10,000 / 최대 $50,000

해외증여보고 : 최대 증여 금액의 25%

The solution

누락된 세무 보고 의무로 인해 고민하시는 분들께서는 Streamlined Procedures를 통해 이를 해결할 수 있습니다. 이 프로세스를 통해 모든 세무 및 보고 의무를 완수하고, 그로 인한 벌금을 전액 또는 일부 면제 받을 수 있습니다. 뿐만 아니라, 과거에 실수로 누락되거나 잘못 보고된 사안들에 대해서도 이 프로세스를 활용하여 벌금을 면제 받을 수 있습니다.

보고되는 서류.

- Form 14654 or 14653 보고 늦은 사유서 양식

- 지난 3년 간의 미국 세금보고서 (또는 수정보고서)

- 지난 6년 간의 FBAR 보고서

SFOP를 통해 보고하는 것은 개인도 직접 하실 수 있지만, 일반 세금보고와는 달라 준비하셔야 하는 서류가 많습니다. 그리고 페널티를 면제 받는 절차이며 서류가 정확하게 준비되어 보고해야 하기 때문에 Streamlined Procedures는 전문성을 갖춘 업체와 진행하시는 것을 적극 추천 드립니다.

SFOP를 통해서 보고하려면 두 가지 꼭 통과하셔야 하는 조건이 있습니다.

- 거주지 요건 : 지난 3년 중 단 1년이라도 미국 외의 국가에서 330일 이상 거주하셨어야 합니다.

- 고의성 여부 : 지금까지 보고를 하지 못했던 이유가 부주의, 실수 또는 세법에 대한 오해(이중과세방지로 인해 세금보고를 하지 않아도 된다고 인식하는 등)로 인해 발생한 사항이어야 하며, 고의적으로 보고를 누락하지 않았어야 합니다.

네, 지난 3년간 단 1년이라도 330일 이상 미국외의 국가에 거주해야 한다는 거주기준을 만족하지 못한다면 SFOP를 통해서 페널티를 전액 면제 받기는 어렵습니다. 이 경우는 SDOP (Streamlined Domestic Offshore Procedures)를 통해서 보고해야 하며, 이는 SFOP와 같이 전액 면제가 아니지만 발생 할 수 있는 페널티를 최소화 할 수 있는 프로그램입니다.

SDOP를 통해 보고를 하게 되면, 지난 6년간의 각 연도별 연말기준 잔고를 정리하여, 이 중 가장 높았던 한해의 연말 잔고에 대한 5%를 Miscellaneous Offhore Penalty로 납부하셔야 합니다. SDOP의 패키지는 아래와 같이 준비됩니다.

- Form 14654 (사유서)

- 지난 3년간에 대한 정정 보고서 (일반 소득 보고서는 안됨)

- 지난 6년간의 FBAR 보고서

이 절차를 통해서 보고하는 경우, 지난 6년간의 각 연도 12월31일 잔고 중 가장 높았던 해의 잔고를 기준으로 5%의 Miscellaneous Offshore Penalty를 1회성으로 납부하셔야 합니다.

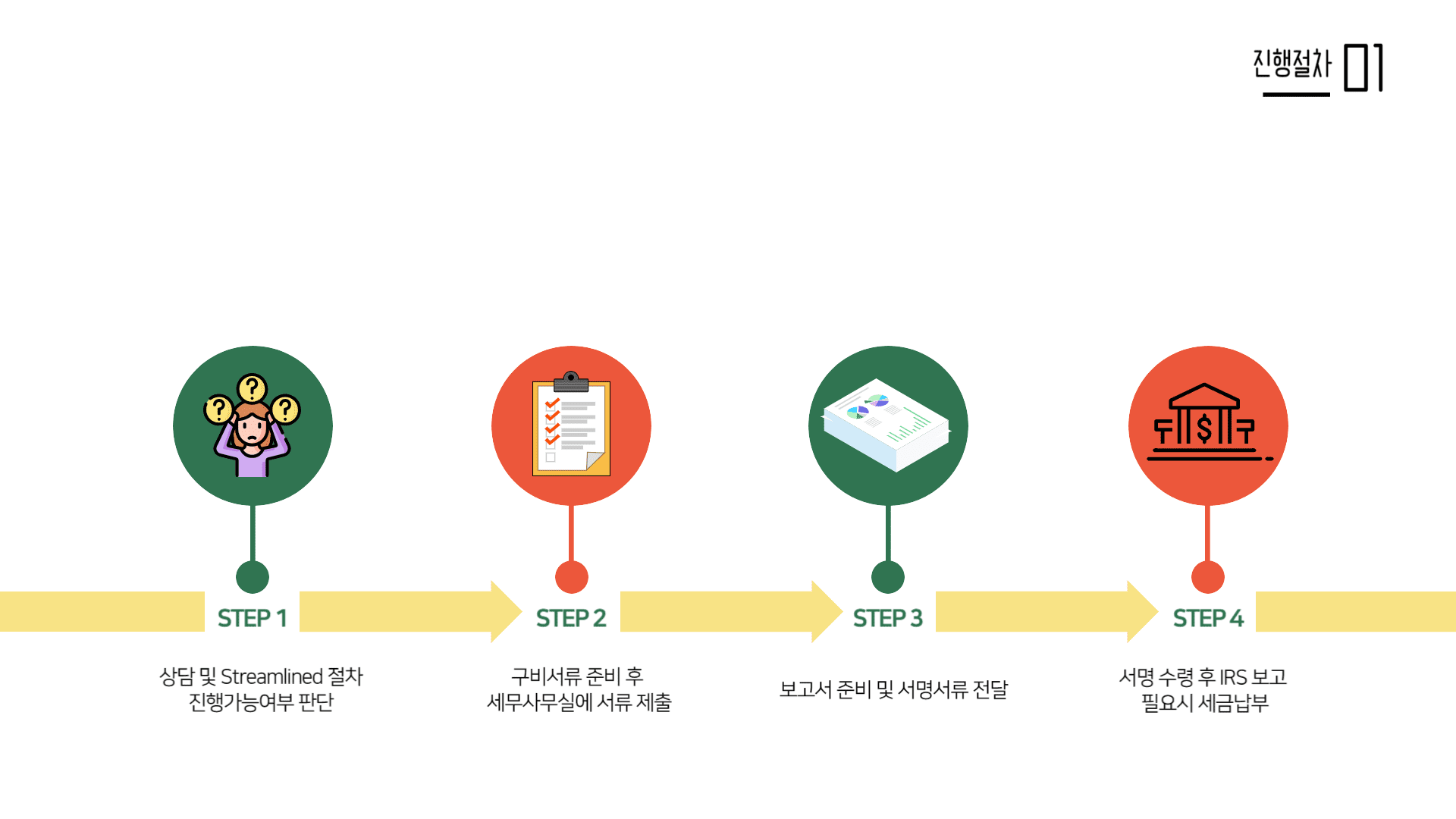

이 절차를 통한 보고서 준비하는데 걸리는 기간은 각 개인 별로 차이가 있으나 빠르게는 1주이내, 보통은 약 2주에서 1개월 정도의 시간이 걸리고 있습니다. Streamlined Procedures는 전자파일이 불가능하여, 보고서를 우편으로 IRS에 보내게 되는데 전자파일에 비해 처리에 상당 시간이 걸리고 있습니다. IRS에서 처리하는 기간에 따라 각 개인별 차이가 있으며, 보통은 2~3개월 내에 처리되고 있으나, 보고 시즌 등의 사유로 처리가 늦어지는 경우에는 6개월 ~ 1년정도 소요되는 경우도 있습니다. IRS에서 처리하는데 시간이 소요되는 부분이라 이는 어떤 업체에서 진행하던지 걸리는 기간은 다르지 않습니다.

Streamlined Procedures는 경험이 중요합니다. 플로커스의 대표 세무사는 Streamlined Procedures를 2016년부터 현재까지 수백건 이상 핸들링해왔고 지금까지 단 한 건의 사고도 없이 모두 Streamlined 로 잘 처리되었습니다.

Streamlined Procedures를 통해 보고 하게 되면 보고만으로 끝이 아닙니다. 전자파일이 되지 않아 우편으로 보내지는 보고서이며, IRS 담당자도 많이 다루는 서류가 아니기 때문에 실수가 빈번하게 발생합니다. 예를 들어 2021~2023년에 대한 보고서를 제출했는데, 2023년도 보고서를 2021년도에 반영한다던지, 아니면 3개 연도에 대한 보고서를 1개 연도의 보고서로 처리하여 나머지 보고서를 Duplicate tax return(중복보고)으로 처리하는 경우도 있습니다.

IRS에 제출했으니 잘 처리되었겠지? 세무사나 회계사를 통해 보고를 했으니 알아서 잘 확인해주겠지? 라고 믿고 있다가 보고가 제대로 되지 않아 다시 방문하셔서 처리하는 케이스도 많이 봐왔습니다. 이 부분은 꼭! 확인하셔야 합니다. 보통 보고만 한 뒤 사후 관리는 하지 않는 업체가 많습니다.

플로커스는 보고서를 제출하기만 하고 끝나는 보고가 아닌 제출 후에 고객님의 보고서가 작성한대로 잘 처리가 되었는지 IRS와 확인해서 고객 분께 안내 드리고 있습니다.

지금까지 몰라서 누락했던 보고이며, 페널티가 발생할 수 있는 보고인 만큼 경험이 많은, 전문성을 갖춘 세무사 또는 회계사와 진행하시는 것을 추천 드립니다.